Η κρίση για αρχάριους - Spread, Χρεοκοπία, Ελληνικό Χρέος

Η κρίση για αρχάριους - Spread, Χρεοκοπία, Ελληνικό Χρέος

Κεφ Γ. Τα Spread

Η άνοδος των Spread

Τα Spread είναι μια λέξη που μπήκε στη ζωή των Ελλήνων στα τέλη του 2009 και σηματοδότησε την ένταξη μας

στο μνημόνιο και τους διάφορους μηχανισμούς στήριξης. Τι είναι όμως αυτός ο περίεργος οικονομικός όρος;

Spread είναι απλά η διαφορά των επιτοκίων με τα οποία δανείζεται η Ελλάδα σε σχέση με τα επιτόκια που πληρώνει

η Γερμανία για τον δικό της δανεισμό.

Για παράδειγμα, αν η Γερμανία δανείζεται με 2% επιτόκιο και η Ελλάδα με επιτόκιο 5%, τότε:

5-2=3, δηλαδή το Spread είναι 3x100=300 μονάδες βάσης. Ένα εύλογο ερώτημα που προκύπτει είναι γιατί η σύγκριση

γίνεται με την Γερμανία και όχι με κάποια άλλη χώρα; Η Γερμανία έχει επιλεγχθεί διότι θεωρείται η πιο σταθερή και

ισχυρή οικονομία στην Ευρωζώνη, συνεπώς η σύγκριση γίνεται με αυτήν.

Πιο απλά μπορεί να θεωρήσει κάποιος το Spread σαν το επιτόκιο με το οποίο δανείζεται μια χώρα.

Η άνοδος των επιτοκίων για τη χώρα μας προφανώς είναι κάτι δυσάρεστο μια που ανεβαίνει το κόστος δανεισμού.

Γιατί όμως κάτι τέτοιο είναι πραγματικά επιζήμιο;

Αυτό μπορεί να γίνει κατανοητό με ένα απλό παράδειγμα. Αν η Ελλάδα δανειστεί 10 δις με τόκο 2%, θα πρέπει να

πληρώνει τόκους (το κουπόνι του ομολόγου) 200 εκ. ανά έτος. Αν το επιτόκιο αυξηθεί στο 8% τότε ο τόκος θα πάει

στα 800 εκ. Μιλάμε δηλαδή για επιβάρυνση 600 εκ. ευρώ ετησίως μόνο από την αύξηση των τόκων.

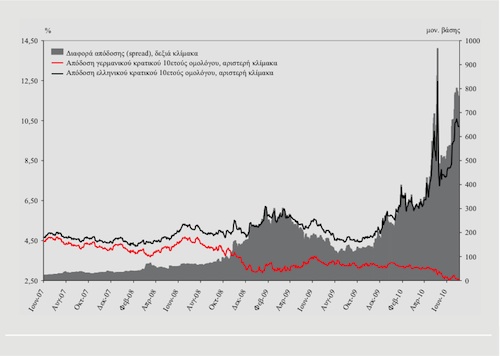

Κάτι τέτοιο συνέβη στη χώρα μας στα τέλη του 2009 και στις αρχές του 10 όταν το επιτόκιο με το οποίο δανειζόταν η χώρα μας από 4,5% που ήταν περίπου έφτασε και ξεπέρασε το 10%. Μια χώρα είναι λογικό να μην μπορεί να δανειστεί με τέτοιο επιτόκιο οπότε και να βρίσκεται σε αδιέξοδο. Το αδιέξοδο προκύπτει αν συνυπολογίσουμε και όλα τα παραπάνω. Αφού όλες οι χώρες δανείζονται για να πληρώσουν προηγούμενα δάνεια, αδυναμία δανεισμού συνεπάγεται και αδυναμία εξυπηρέτησης του υφιστάμενου χρέους.

Ο λόγος που ανεβαίνουν τα Spread

Η αίσθηση που δημιουργήθηκε συνειρμικά στους Έλληνες ήταν πως η άνοδος των Spread αντικατοπτρίζει την ίδια την οικονομία. Τυπικά και ουσιαστικά αυτό δεν ισχύει. Το Spread καθορίζεται από τη ζήτηση που έχουν τα ομόλογα που εκδίδει μια χώρα. Μεγάλη ζήτηση για ομόλογα της συγκεκριμένης χώρας, χαμηλό Spread, μικρή ζήτηση, υψηλό Spread. Η χώρα δηλαδή από τη στιγμή που βλέπει πως κανένας δεν αγοράζει τα ομόλογά της αναγκάζεται να τα κάνει πιο ελκυστικά. Για να τα κάνει πιο ελκυστικά αυξάνει το επιτόκιο τους οπότε αυτός που τα αγοράζει έχει ένα λόγο παραπάνω να το κάνει εξαιτίας των υψηλών τόκων που θα κερδίζει κάθε χρόνο. Όσο όμως δεν βρίσκονται αγοραστές τόσο η χώρα αναγκάζεται να μεγαλώσει το επιτόκιο των ομολόγων της και άρα το Spread ανεβαίνει. Όσο όμως το επιτόκιο ανεβαίνει τόσο ανεβαίνει πλέον και το κόστος εξυπηρέτησης του χρέους οπότε λογικά ανεβαίνει και ο ρυθμός αύξησής του.

Ο λόγος που ειπώθηκε αρχικά πως τα Spread δεν αντανακλούν την οικονομία είναι ο εξής. Ενώ η κατάσταση της οικονομίας μπορεί να αποτρέψει κάποιον για να δανείσει μια χώρα μπορεί να συντρέχουν και άλλοι λόγοι. Μια ακραία περίπτωση είναι να συμφωνήσουν οι επενδυτές να μην δανείσουν τη συγκεκριμένη χώρα. Ο άλλος είναι η φήμη για παράδειγμα πως μια χώρα θα χρεοκοπήσει. Ο φόβος δηλαδή, που μπορεί να μην βασίζεται θεωρητικά σε υπαρκτά στοιχεία, μπορεί να αποτρέψει κάποιον να δανείσει τη χώρα αυτή. Ο δανεισμός μιας χώρας μοιάζει και με τη λογική μιας μετοχής σε ένα χρηματιστήριο. Η άνοδος ή όχι μιας μετοχής δεν αντανακλά απαραίτητα την οικονομική κατάσταση της εταιρίας που ανήκει. Μπορεί να επηρεαστεί από ψυχολογικούς παράγοντες, φήμες και κερδοσκοπικά παιχνίδια. Κάτι αντίστοιχο συμβαίνει και με τα ομόλογα των χωρών. Μάλιστα η χαμηλή ζήτηση ομολόγων λογικά ανατροφοδοτεί το φαινόμενο. Αυτό συμβαίνει ως εξής: Φανταστείτε πως βγαίνει μια φήμη για μια χώρα πως θα χρεοκοπήσει. Εσείς σαν επενδυτής είστε διστακτικός ακόμα με την έννοια πως δεν πιστεύετε στις φήμες. Οι φήμες όμως αυτές προκαλούν αύξηση των Spread. Η αύξηση αυτή σημαίνει πως πιο δύσκολα η χώρα πλέον θα ξεπληρώνει το χρέος της. Το γεγονός αυτό σας κάνει να μη δανείσετε και εσείς με τη σειρά σας τη χώρα με αποτέλεσμα να συμβάλλετε στην ακόμα μεγαλύτερη αύξηση των Spread.

Τέλος να πούμε πως το γεγονός πως η άνοδος των Spread δεν σχετίζεται άμεσα με την κατάσταση της οικονομίας φαίνεται από την απότομη αύξηση των επιτοκίων τα τελευταία χρόνια στην περίπτωση της Ελλάδας. Αν τα spread ήταν ο καθρέπτης της οικονομίας η άνοδός τους θα ήταν ομαλή όλα τα τελευταία χρόνια και όχι απότομη.

Spread και Χρεοκοπία

Η άνοδος των Spread έβαλε τη χώρα μας σε τροχιά χρεοκοπίας. Μήπως όμως η πιθανότητα χρεοκοπίας ανέβασε τα Spread;

Μη ξεχνάμε πως οι δύο πάνω παράγοντες αλληλοτροφοδοτούνται. Η χώρα μας από τη στιγμή που τα Spread ανέβηκαν ουσιαστικά δεν

μπορούσε να δανειστεί από τις "ελεύθερες αγορές". Επειδή όπως έχουμε πει πολλές φορές οι χώρες ουσιαστικά δανείζονται για να

ξεπληρώνουν παλιότερα χρέη, από τη στιγμή που κάποιος τους στερήσει τη δυνατότητα δανεισμού αυτομάτως καθίσταται αδύνατο

να ξεπληρώσουν το χρέος τους. Μια χώρα χρεοκοπεί όταν καθυστερήσει να πληρώσει ή δεν πληρώσει καθόλου είτε κάποιο ομόλογο

που λήγει είτε τους τόκους των ομολόγων. Η χρεοκοπία στο μυαλό των πολιτών έχει συνδυαστεί με παύση πληρωμών σε μισθούς,

συντάξεις και γενικότερα των υποχρεώσεων του κράτους. Μπορεί στην πραγματικότητα μια χρεοκοπία να συνοδευτεί από τέτοια

φαινόμενα θεωρητικά όμως δεν είναι υποχρεωτικό. Μη ξεχνάμε πως ο ορισμός περιλαμβάνει την αθέτηση πληρωμών των ξένων

πιστωτών και όχι των υποχρεώσεων του δημοσίου εσωτερικά. Επίσης μια χώρα δε χρεοκοπεί με την έννοια που χρεοκοπεί μια

επιχείρηση ή ένα νοικοκυριό. Δε μπορεί δηλαδή να γίνει κατάσχεση περιουσιακών στοιχείων μιας χώρας. Αυτό πέρα του οτι

ισχύει από το διεθνές δίκαιο είναι λογικό αν το σκεφτούμε με την έννοια πως δεν υπάρχει μια παγκόσμια αστυνομία (ακόμα)

που επιβάλλει το νόμο. Φυσικά οι δανειστές θα προσπαθήσουν με νομικά μέσα ή με πολιτικές και οικονομικές πιέσεις να πάρουν πίσω

τα χρήματα τους αλλά αυτό είναι μια άλλη υπόθεση. Η ιστορία είναι γεμάτη από αθετήσεις χρεών χωρών με χαρακτηριστικό

παράδειγμα τη Γερμανία η οποία απέφυγε να πληρώσει πολεμικές αποζημιώσεις και χρέη ως προϋπόθεση να ανασυγκροτήσει τη χώρα της.

Τι γίνεται στην περίπτωση της Ελλάδας; Η Ελλάδα από τη στιγμή που τα Spread εκτοξεύθηκαν είχε δύο επιλογές. Ή να κηρύξει χρεοκοπία, δηλαδή αδυναμία πληρωμής χρεολυσίων και τόκων, ή θα αναζητούσε άλλη πηγή δανεισμού για να εξακολουθεί να πληρώνει τα χρέη της. Τέτοια πηγή δανεισμού μπορεί να ήταν η παγκόσμια τράπεζα, το ΔΝΤ, ή κάποια διακρατική συμφωνία με μία ή περισσότερες χώρες. Τελικά επέλεξε ή της επιβλήθηκε ένα μείγμα δανεισμού από το ΔΝΤ και την Ευρωπαϊκή Ένωση στην οποία ανήκει.

Εξέλιξη Ελληνικού χρέους και Spread

Όπως έχει λεχθεί η χώρα μας ουσιαστικά τα προηγούμενα χρόνια δανειζόταν για να πληρώνει τα προηγούμενα δάνεια της. Αυτό δεν πρέπει να προκαλεί από μόνο του τόση εντύπωση μια που όπως έχει λεχθεί οι περισσότερες ισχυρές χώρες δανείζονται για να πληρώνουν τα δάνεια τους. Από τη διαδικασία αυτή γίνεται αντιληπτό πως κεφαλαιοποιείται μεγάλο μέρος των τόκων που έπρεπε να πληρώσει η χώρα με αποτέλεσμα τη διόγκωση του χρέους. Η διόγκωση αυτή τα τελευταία χρόνια συνοδεύτηκε και από αύξηση του ΑΕΠ οπότε στο συνολικό μέγεθος Χρέος / ΑΕΠ δε φάνηκε η διαφορά. Η άνοδος των Spread όμως, δηλαδή των επιτοκίων δανεισμού, έκανε αδύνατη τη συγκεκριμένη ανατροφοδότηση του χρέους. Να σημειωθεί επίσης πως η Ελλάδα όλα αυτά τα χρόνια πληρώνει κανονικά τα χρέη της. Εξάλλου, αν δεν τα πλήρωνε, θα μαθαίναμε πως έχει χρεοκοπήσει.

Σχόλια

Ανδρέας

Στο ΕΝΙΑΙΟ ΣΥΣΤΗΜΑ ΕΛΕΓΧΟΥ & ΠΛΗΡΩΜΩΝ ΣΥΝΤΑΞΕΩΝ ΗΛΙΟΣ θα βρεις στοιχεία για το 2013 όπου πληρωνουμε για τις συντάξεις 2.281 δις τον μήνα επι 12 μήνες 27 δις, το 2009 ήταν χειρότερα τα πράγματα. Να μην παίζουμε με τις λέξεις, οι προυπολογισμοί ποτέ δεν τηρούνταν, τα χρήματα που ξόδευαν τα ταμεία τα πλήρωνε το κράτος με τις επιχορηγήσεις, η ουσία είναι πως 27 δις οι συνταξεις και περίπου 15 δις οι μισθοί των δημοσίων υπαλληλων σύνολο 42 δις .

θαλεια Σ.

Οταν τα σχολια ειναι λογικα και πειστικα αλλα εναντια στα πιστευω σας, τα αφαιρειτε? Γιατι εχετε αφαιρεσει το σχολιο μου? Μηπως επειδη διαφωνησα με τα σχολια σας και σας απεδειξα την θεση μου? Θαλεια

Δημήτρης

Κάνετε ένα παιδαριώδες λάθος στην ανάλυσή σας. Το υπέρογκο δημόσιο δεν κρίνεται μόνο από το μέγεθος και το κόστος. Το βασικό μέγεθος είναι το τι παράγει το δημόσιο. Άλλες υπηρεσίες παράγουν 10 δημόσιοι υπάλληλοι στη Σουηδία και άλλες στην Ελλάδα. Το ελληνικό δημόσιο είναι μη παραγωγικό και βασικά αποτελεί τροχοπέδη στην ανάπτυξη της χώρας. Ως εκ τούτου είναι κρίνεται ΥΠΕΡΟΓΚΟ και ΜΑΥΡΗ ΤΡΥΠΑ.-

Δημήτρης

"Γίνετε το παρακάτω, μόνο με τούς κατάλληλους" Πολύ καλά όλα αυτά για τό παρελθόν. Το παρελθόν όμως και με τά λάθη του, πέρασε. Το σήμερα είναι αυτό πού ζούμε καί τό αύριο αυτό που ΘΑ ζήσουμε. Δομημένο Πλάνο για το πώς καί με ποιον τρόπο θα πορευτεί ο τόπος δεν υπάρχει όπως και Εργαλεία (νέοι με γνώσεις όραμα) και πόρους δεν υπάρχουν καί όσα απέμειναν δεν αξιοποιούνται. Το μόνο πού συνεχίζει να γίνετε (να κάτι πού γίνεται) είναι η κριτική για τό τι έκαναν ή δεν έκαναν οι προηγούμενοι. Λείπουν λοιπόν τό δομημένο πλάνο, τα "εργαλεία" καί οι πόροι. "Άλλα 10 χρόνια κρίση, ομαλή τώρα για νά έχουν ησυχία,, με μισθούς εξαθλίωσης χωρίς μέλλον ...καί βλέπουμε" Πολύ καλή δουλειά τό άρθρο. Εξαιρετικό! Ελπίζω να δείτε το σχόλιο μου με θετική σκέψη.

Αγγε

Σας ευχαριστώ για το άρθρο. Θα ήθελα να πω, μετά από τόσα χρόνια μνημονιων, ότι η χώρα έπεσε θύμα συντονισμενης επίθεσης από τις διεθνής χρηματαγορες (μέσα είναι και οι τράπεζες). Το ερώτημα είναι γιατί το έκαναν;